Kann die Intel Corporation mit ihrer neuen KI-Strategie das Blatt im Chip-Wettlauf wenden? Nvidia- und Apple-Aufträge, 18A-Technologie und ein Kursplus von über 10 % sorgen für Aufsehen – doch reicht das für ein nachhaltiges Comeback?

Intel KI-Strategie: Startet jetzt die KI-Wende?

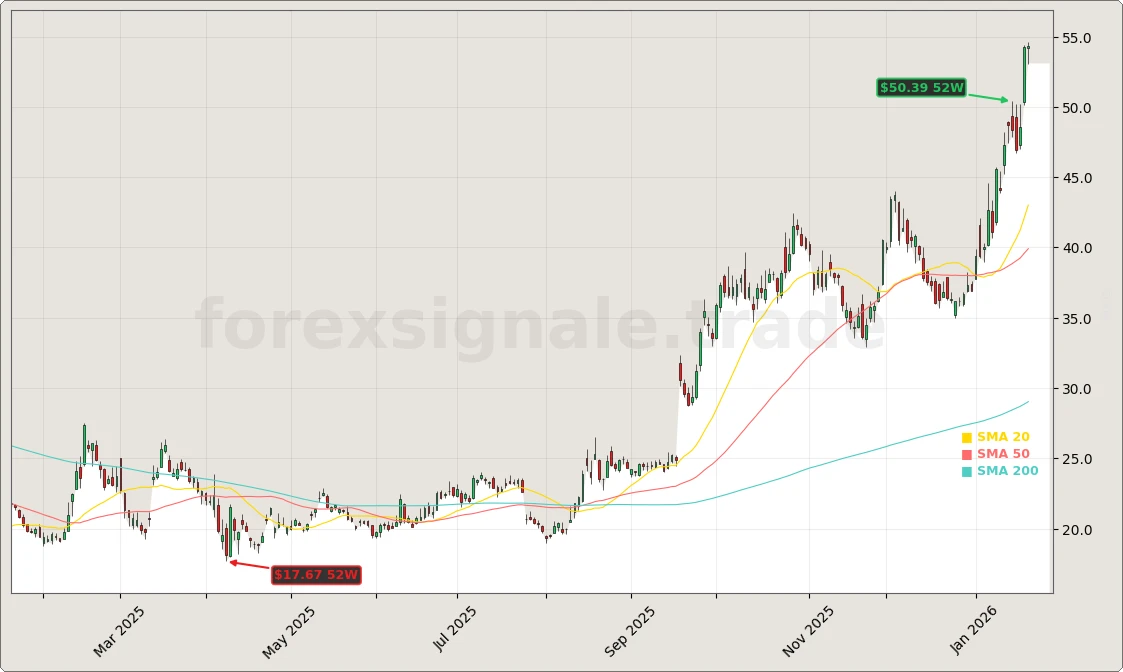

Unter CEO Lip-Bu Tan versucht Intel Corporation, seine Rolle im KI-Zeitalter neu zu definieren. Nach Jahren, in denen Wettbewerber wie AMD, Nvidia und TSMC technologisch vorbeizogen, setzt die Intel KI-Strategie nun auf eine Kombination aus eigenen KI-Chips, Foundry-Dienstleistungen und engen Partnerschaften mit Branchenführern. Der Markt honoriert diese Neuausrichtung: Die Aktie hat sich innerhalb von zwölf Monaten mehr als verdoppelt und legt heute zweistellig zu.

Im Zentrum stehen neue GPU-Lösungen für Rechenzentren, ein auf KI ausgerichtetes PC-Ökosystem sowie der Ausbau der Fertigungskapazitäten in den USA und Europa. Gleichzeitig bleibt Intel operativ noch im Umbau: 2025 stagnierte der Umsatz bei rund 53 Milliarden US‑Dollar, unter dem Strich stand dennoch ein Verlust von 267 Millionen US‑Dollar. Dennoch sehen viele Investoren die aktuelle Schwächephase als Investitionszyklus, der die Basis für zukünftiges KI-Wachstum legen soll.

Intel und Nvidia/Apple: Wie stark sind die Aufträge?

Für Rückenwind sorgt ein Bericht, wonach Nvidia und Apple ab dem Ende dieses Jahrzehnts Teile ihrer Chipfertigung zu Intel verlagern wollen. Demnach könnten zunächst “low volume, low-tier, non-core” Chips sowie Packaging-Aufträge bei Intel landen, während TSMC Kernprodukte weiter fertigt. Speziell bei Nvidia ist von Arbeiten an der Nachfolgegeneration der Rubin-GPUs, den Feynman-Chips, die Rede – inklusive eines möglichen Intel-Anteils von bis zu 25 % bei Packaging und I/O-Die-Fertigung.

Parallel dazu hat Nvidia bereits rund 5 Milliarden US‑Dollar in Intel investiert, was als strategisches Signal zugunsten eines zweiten großen Foundry-Partners interpretiert wird. Börsianer werten diese Entwicklungen als Bestätigung dafür, dass die Intel KI-Strategie im Foundry-Bereich ernst genommen wird und das Unternehmen künftig eine wichtigere Rolle in globalen KI-Lieferketten spielen könnte.

Allerdings bleibt der finanzielle Effekt kurzfristig begrenzt: Größere Umsätze aus diesen Kooperationen werden eher nach 2027 erwartet. Analysten verweisen zudem darauf, dass Intel derzeit noch unprofitabel ist und weiterhin Cash verbrennt – ein Risiko, das Anleger im Blick behalten müssen.

Intel 18A und AI-PCs: Reicht das für Wachstum?

Technologisch setzt die Intel KI-Strategie stark auf den neuen 18A-Prozess. Auf der CES in Las Vegas präsentierte Intel seine erste AI-PC-Plattform auf Basis dieser Technologie. Dank Backside-Power-Delivery-Architektur verspricht der Konzern einen Effizienzvorteil gegenüber Chips, die bei TSMC gefertigt werden. Ziel ist es, KI-Funktionen wie lokale Sprachmodelle, Bildgenerierung und Videobearbeitung direkt auf dem Endgerät zu beschleunigen – ein Markt, in dem Intel seine PC-Dominanz in die KI-Ära übertragen will.

Im Rechenzentrum adressiert Intel mit der GPU-Familie “Crescent Island” insbesondere KI-Inferenz-Workloads, also das Ausführen bereits trainierter Modelle. Die Kombination aus hoher Speicherbandbreite und energieeffizientem Design soll Hyperscaler ansprechen, die nach Alternativen zum Nvidia-Duopol suchen. Dennoch verliert Intel im klassischen CPU- und Servergeschäft weiter Marktanteile, während AMD und Nvidia im KI-Training dominieren. Ob die Intel KI-Strategie hier mittelfristig Boden gutmacht, hängt von der Akzeptanz der neuen Produkte und der Stabilisierung der Lieferketten ab, nachdem Kapazitätsengpässe zuletzt das Wachstum gebremst hatten.

Intel Aktie: Wie urteilen Anleger und Analysten?

Die heutige Kursrally von über 10 % reiht sich in eine Phase hoher Volatilität ein. Optionsdaten zeigen verstärkte Aktivität großer Adressen, die sowohl auf weiter steigende Kurse als auch auf Rücksetzer setzen. Für zusätzlichen Vertrauensschub sorgt ein Aktienkauf von CFO David Zinsner, der laut Meldungen rund 250.000 US‑Dollar in Intel-Papiere investiert hat. Insiderkäufe dieser Größenordnung werden häufig als positives Signal gewertet, dass das Management an die eigene Intel KI-Strategie glaubt.

Auf der Analystenseite bleiben die Einschätzungen gemischt. Truist Financial führt Intel mit einem Hold-Rating und signalisiert damit Zurückhaltung angesichts begrenzten Wachstums und anhaltender Verluste. Andere Häuser verweisen auf die im Branchenvergleich niedrige Bewertungskennzahl beim Kurs-Umsatz-Verhältnis, sehen aber operative Risiken, falls große Foundry-Aufträge von Nvidia oder Apple doch kleiner ausfallen oder sich verzögern. Insgesamt bewegt sich der Konsens derzeit zwischen “Halten” und selektiven Kaufempfehlungen für langfristig orientierte Investoren.

Für Anleger bleibt damit entscheidend, ob die Intel KI-Strategie in den kommenden Quartalen zu messbarem Umsatz- und Margenwachstum führt. Gelingt es, die 18A-Technologie zu skalieren, Foundry-Aufträge großer Kunden zu verankern und gleichzeitig im KI-CPU- und GPU-Markt wieder Marktanteile zu gewinnen, könnte der aktuelle Kursanstieg der Beginn einer nachhaltigen Neubewertung sein. Andernfalls droht nach der starken Rally eine längere Phase der Konsolidierung.

Im Fazit zeigt sich: Die Intel KI-Strategie verbindet technologische Erneuerung mit strategischen Partnerschaften und macht den Konzern wieder zu einem ernstzunehmenden Spieler im globalen KI-Ökosystem. Für Anleger eröffnet sich damit ein chancenreiches, aber nicht risikofreies Turnaround-Szenario. Die nächsten Quartale werden zeigen, ob Intel die hohen Erwartungen erfüllt und die Aktie ihren neu gewonnenen Schwung halten kann.