Wie schafft es Meta Platforms, Inc., zweistellig zu wachsen und gleichzeitig Milliarden in KI zu stecken? Das neue Meta Quartal zeigt starke Zahlen, aber auch enorme Risiken. Was müssen Anleger jetzt wirklich wissen?

Wie stark war das Meta Quartal operativ?

Im vierten Quartal 2025 erzielte Meta einen Umsatz von 59,89 Milliarden US-Dollar, ein Plus von 24 Prozent gegenüber dem Vorjahr. Damit lag der Social-Media-Konzern klar über den Markterwartungen von rund 58,4 bis 58,6 Milliarden Dollar. Der Gewinn je Aktie kletterte auf 8,88 Dollar, ebenfalls deutlich über dem Konsens von gut 8,2 Dollar. Das Meta Quartal profitierte vor allem vom boomenden Werbegeschäft auf Facebook, Instagram und WhatsApp: Die Werbeerlöse stiegen auf 58,1 Milliarden Dollar, angetrieben von 18 Prozent mehr Anzeigeneinblendungen und einem um 6 Prozent höheren durchschnittlichen Preis pro Anzeige.

Auch die Nutzerzahlen unterstreichen die Stärke des Ökosystems. Täglich greifen 3,58 Milliarden Menschen auf mindestens eine App von Meta zu, sieben Prozent mehr als ein Jahr zuvor. Diese enorme Reichweite bildet die Basis für weiteres Umsatzwachstum, zumal KI-gestützte Features wie Advantage+ die Werbeaussteuerung verbessern und die Monetarisierung von Reels und WhatsApp beschleunigen.

Was treibt Metas KI-Offensive wirklich an?

Der eigentliche Paukenschlag des Meta Quartal liegt jedoch im Investitionsplan: Für 2026 plant Meta Kapitalausgaben zwischen 115 und 135 Milliarden Dollar, nach 72,2 Milliarden Dollar im Jahr 2025. Der Großteil fließt in Rechenzentren, Server und Netzwerkinfrastruktur für Künstliche Intelligenz und die neu aufgestellten Meta Superintelligence Labs. CEO Mark Zuckerberg spricht von „persönlicher Superintelligenz“, die Milliarden Nutzern und Unternehmen zur Verfügung stehen soll.

Ein Schlüsselbaustein dieser Strategie ist der Umbau der KI-Organisation. Nach verhaltenem Feedback auf Llama 4 investierte Meta 14,3 Milliarden Dollar in Scale AI, um Gründer Alexandr Wang und sein Team zu gewinnen. Sie leiten nun die Spezialeinheit „TBD“, die am Frontier-Modell „Avocado“ arbeitet, das bereits in der ersten Jahreshälfte erscheinen soll. Finanzchefin Susan Li betont zugleich, dass Meta trotz des massiven CapEx-Anstiegs im Gesamtjahr 2026 ein operatives Ergebnis über Vorjahr erwartet – das starke Werbegeschäft soll die KI-Wette tragen.

Wo liegt der Haken im aktuellen Meta Quartal?

Trotz aller Euphorie zeigt das Meta Quartal auch Schattenseiten. Die Metaverse-Sparte Reality Labs bleibt ein Milliardengrab: Im Schlussquartal verbuchte die Einheit einen operativen Verlust von 6,02 Milliarden Dollar bei lediglich 955 Millionen Dollar Umsatz. Seit Ende 2020 summieren sich die Verluste hier auf knapp 80 Milliarden Dollar. Meta reagiert mit Stellenstreichungen und der Verlagerung von Ressourcen hin zu KI-Geräten wie den Ray-Ban Meta Smart Glasses, hält aber an der langfristigen Vision fest.

Gleichzeitig warnt das Management vor erheblichen rechtlichen und regulatorischen Risiken in den USA und Europa, insbesondere rund um Jugendschutz und Datenschutz. Neue, weniger personalisierte Werbeangebote in der EU könnten das Wachstum dämpfen, ebenso wie ein nachlassender Währungsschub. Dennoch signalisiert der Ausblick Rückenwind: Für das laufende erste Quartal stellt Meta einen Umsatz zwischen 53,5 und 56,5 Milliarden Dollar in Aussicht – deutlich über den Konsensschätzungen um 51,3 Milliarden Dollar.

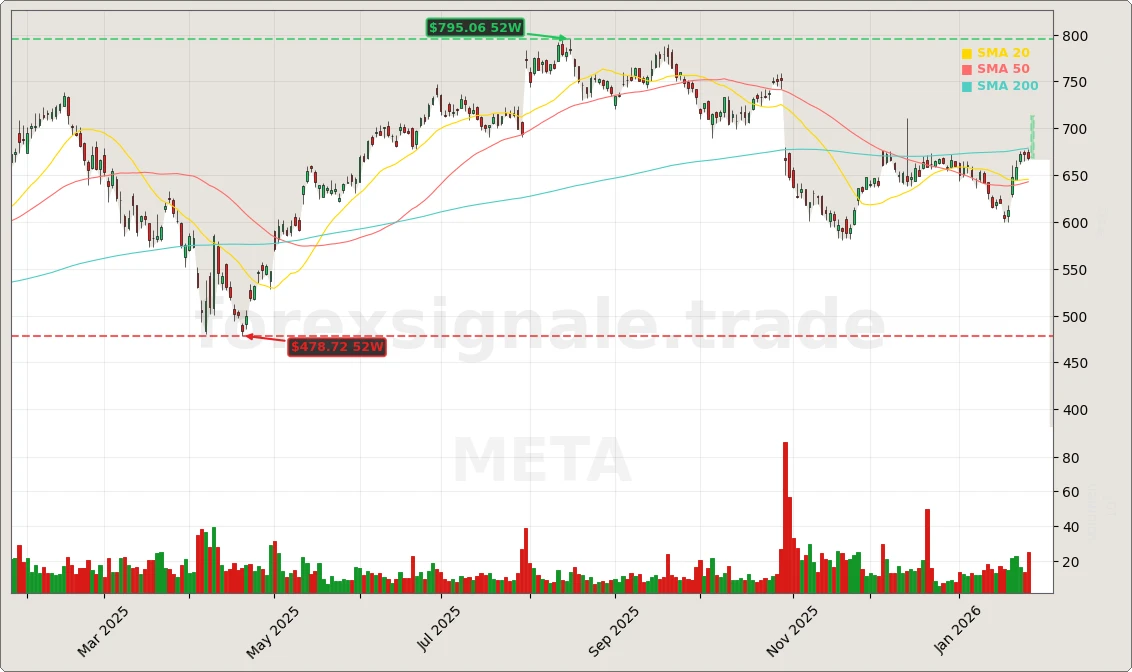

Wie reagiert der Markt auf das Meta Quartal?

Anleger honorierten das Meta Quartal und vor allem den starken Ausblick mit deutlichen Kursgewinnen im nachbörslichen Handel. Berichten zufolge stieg die Aktie zeitweise um rund 8 bis 10 Prozent, nachdem der KI-CapEx klar oberhalb der ohnehin hohen Erwartungen bestätigt wurde. Während andere Tech-Schwergewichte wie Microsoft für ihre hohe KI-Kostenbasis abgestraft wurden, sehen Investoren bei Meta einen klaren Zusammenhang zwischen KI-Ausgaben und unmittelbar steigenden Werbeerlösen.

Externe Beobachter sehen die Strategie überwiegend positiv: Analysen bei Morningstar heben die starke Marktstellung von Meta und weiteres Wachstumspotenzial hervor, auch wenn die hohen KI-Kosten als zentrales Risiko gelten. Marktdaten von Finbold und FXEmpire zeigen, wie die optimistische Umsatzprognose und der Fokus auf KI den Kurs nach den Zahlen antrieben. Im Vergleich zu den übrigen „Magnificent Seven“ bleibt Meta damit einer der deutlichsten Profiteure des aktuellen KI-Booms.

Das Meta Quartal vereint beeindruckendes Umsatzwachstum mit einem aggressiven KI-Investitionsplan, der den Konzern endgültig als Infrastruktur-Schwergewicht im AI-Zeitalter positionieren soll. Für Anleger bedeutet das eine seltene Kombination aus robustem Kerngeschäft und großer, wenn auch teurer Zukunftswette. Die kommenden Quartale werden zeigen, ob das Meta Quartal den Beginn einer neuen Wachstumsphase markiert – oder ob die KI-Milliarden zunächst stärker auf die Margen drücken als auf den Gewinn je Aktie einzahlen.