Oracle plant eine gigantische Kapitalerhoehung im Volumen von bis zu 50 Milliarden US‑Dollar. Mit dem Geld will der Softwarekonzern seine KI- und Cloud-Infrastruktur massiv ausbauen – doch die Börse fuerchtet Verwässerung und steigende Risiken. Was genau hinter der Oracle Kapitalerhoehung steckt und wie Analysten und Anleger reagieren, lesen Sie hier im Ueberblick.

Oracle Kapitalerhoehung: Was wird konkret geplant?

Oracle Corporation will im Kalenderjahr 2026 brutto 45 bis 50 Milliarden US‑Dollar aufnehmen, um den Ausbau ihrer Cloud- und KI-Infrastruktur zu finanzieren. Rund die Haelfte dieser Summe soll über Eigenkapital hereinkommen – eine zentrale Komponente der Oracle Kapitalerhoehung. Geplant ist eine Kombination aus neuen Stammaktien, equity-linked Papieren und erstmals verpflichtend wandelbaren Vorzugsaktien. Zudem wurde ein At‑the‑Market‑Programm über bis zu 20 Milliarden US‑Dollar genehmigt, über das Oracle schrittweise Aktien zu laufenden Kursen platzieren will.

Die andere Haelfte der Finanzierung ist als Fremdkapital vorgesehen. Oracle plant eine einmalige Emission vorrangiger, unbesicherter Anleihen in Investment-Grade-Qualitaet zu Beginn des Jahres 2026. Goldman Sachs fuehrt die Bond-Transaktion an, während Citigroup das At‑the‑Market‑Aktienprogramm und die Ausgabe der wandelbaren Vorzugsaktien strukturiert. Ziel des Managements ist es, die noetigen Milliarden für KI- und Cloud-Projekte zu sichern und gleichzeitig das Investment-Grade-Rating zu halten.

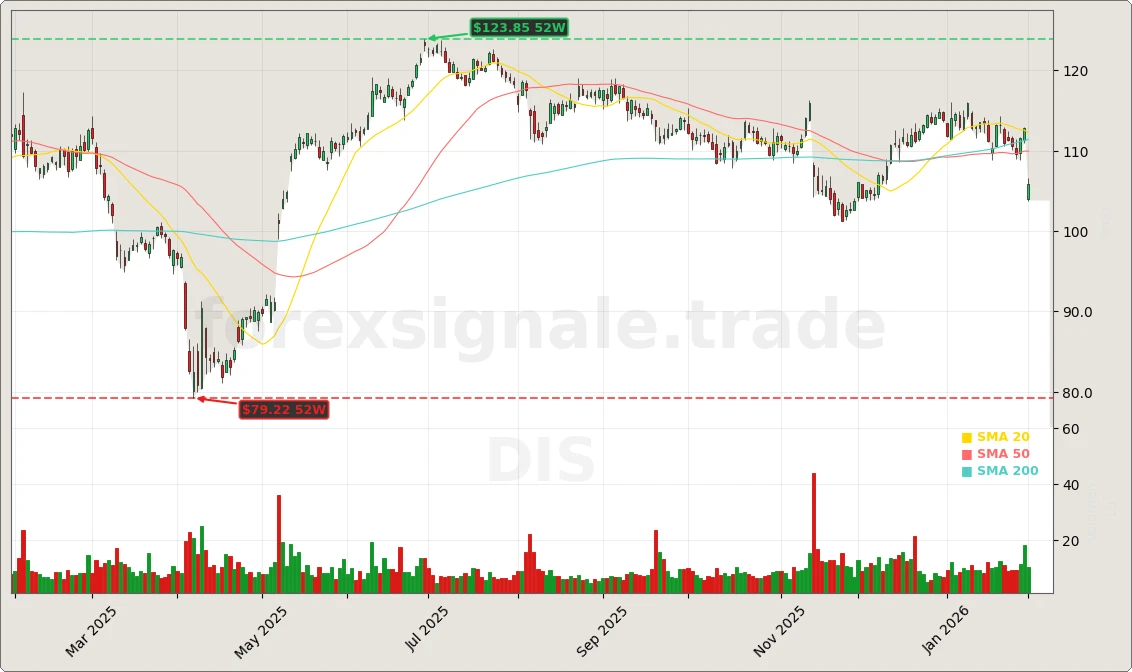

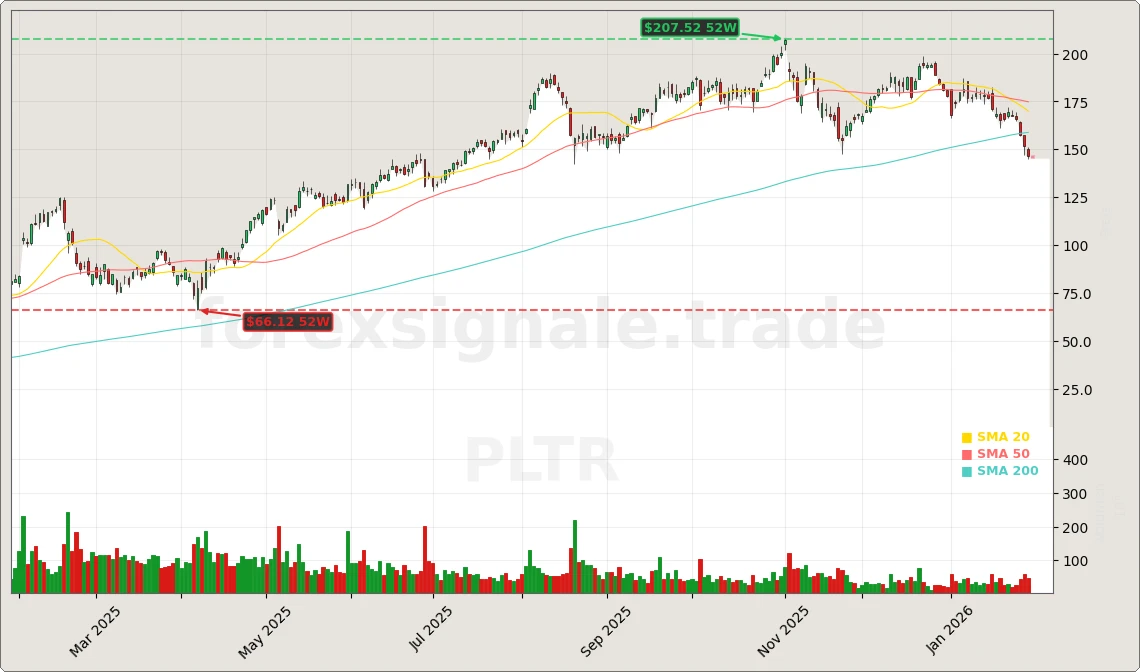

An der Börse kommt der Schritt zwiespaeltig an: Die Aktie von Oracle (ORCL) notiert aktuell um 168,09 US‑Dollar und damit deutlich unter dem Allzeithoch. Zwischenzeitlich fuehrten die Plaene der Oracle Kapitalerhoehung zu empfindlichen Kursverlusten, bevor sich die Papiere wieder erholten.

Oracle: Warum jetzt diese gewaltige Finanzierung?

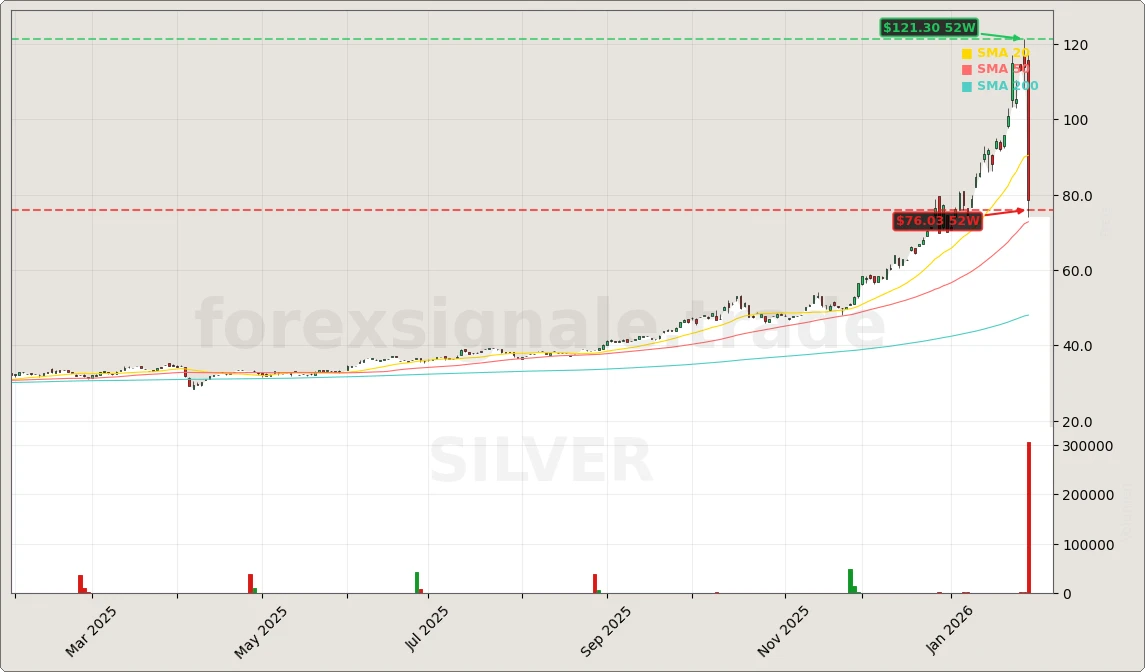

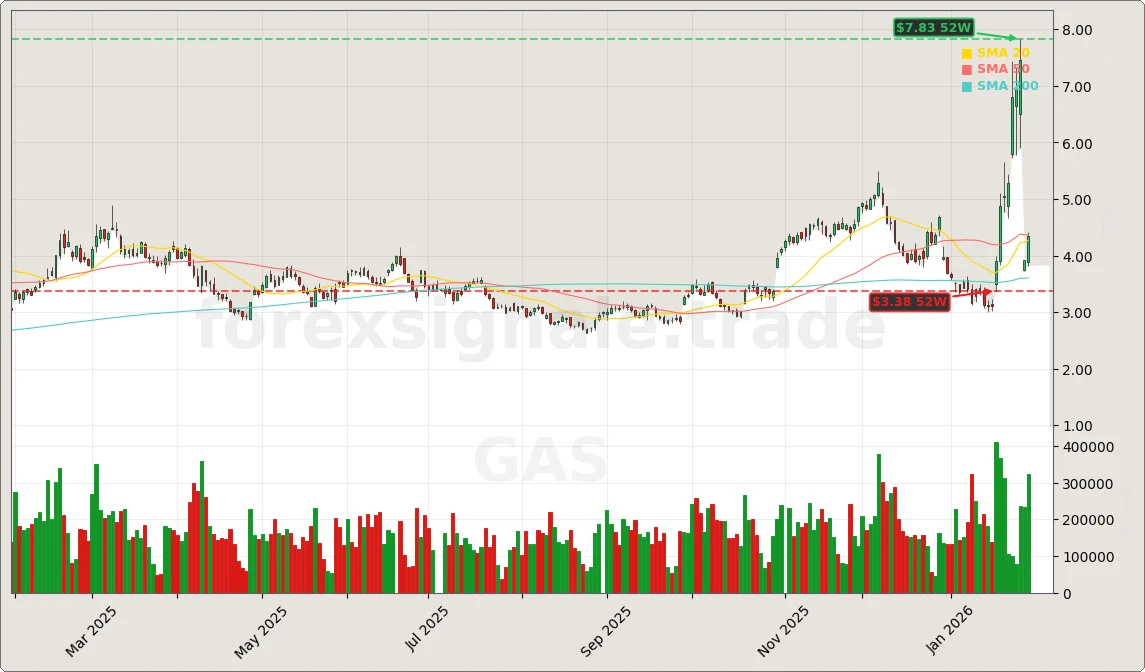

Ausloeser des Finanzierungspakets ist der explodierende Bedarf an Rechenleistung für KI-Anwendungen. Oracle baut seine Oracle Cloud Infrastructure massiv aus, um vertraglich zugesicherte Nachfrage grosser Kunden zu bedienen – darunter Nvidia, AMD, Meta Platforms, OpenAI, TikTok und xAI. Allein die geplanten KI-Rechenzentren in Texas, New Mexico, Wisconsin und Michigan erfordern zweistellige Milliardenbetraege für GPUs, Serverhardware, Energieinfrastruktur und langfristige Standortmieten.

Diese Investitionen haben den freien Cashflow tief in den negativen Bereich gedrueckt und duerften ihn nach aktuellen Schaetzungen bis mindestens 2030 belasten. Parallel liegt die Netto-Verschuldung bereits im dreistelligen Milliardenbereich, während die Kosten zur Absicherung von Oracle-Anleihen via Credit Default Swaps zeitweise Niveaus wie in der Finanzkrise erreichten. Genau hier setzt die Oracle Kapitalerhoehung an: Durch die Mischung aus Eigen- und Fremdkapital soll die Bilanz stabilisiert und weiterer Druck von den Anleihemaerkten genommen werden.

Analysten werten den Schritt unterschiedlich. Strategen von Bernstein sehen in der ausgewogenen Mischung aus Schulden und Eigenkapital einen wichtigen Hebel, um das Kreditrating zu stuetzen und Unsicherheit über künftige Finanzierungskosten zu reduzieren. Gil Luria von DA Davidson spricht davon, Oracle beginne mit der Kapitalaufnahme, sich aus einem „beträchtlichen Loch“ herauszuarbeiten – warnt aber zugleich, dass sowohl Anleihe- als auch Aktienmarkt an Belastungsgrenzen stossen koennten.

Oracle: Wie reagieren Anleger und Wall Street auf die Plaene?

Die Börse ringt um eine Einordnung der Oracle Kapitalerhoehung. Reuters berichtet von einem initialen Kursrueckgang um rund 3 bis 4 Prozent im fruehen Handel, da Investoren vor allem eine Verwässerung bestehender Anteile und zusaetzliche Verschuldung fuerchten. Andere Marktteilnehmer verweisen darauf, dass Oracle im Gegensatz zu vielen Big-Tech-Konkurrenten keine Netto-Cash-Position, sondern einen hohen Schuldenberg mit sich traegt – und damit empfindlicher auf steigende Zinsen und Risikoaufschlaege reagiert.

Gleichzeitig sehen einige Hauser in dem Schritt auch eine Bereinigung: Investors Business Daily hebt hervor, dass die klare Kommunikation von Umfang und Struktur der Finanzierung Unsicherheit aus dem Markt nehmen und die Story der KI-Offensive schaerfen koennte. Barron’s betont, dass die geplanten Anleihen zum Testfall für die gesamte KI-Finanzierungseuphorie werden koennten, da Oracle als eine Art „Fruehwarnsystem“ für Uebertreibungen am Markt gilt.

Belastend wirken zudem Berichte, Oracle denke über den Abbau von bis zu 20.000 bis 30.000 Stellen sowie den Verkauf von Randaktivitaeten wie der Gesundheitssoftware-Sparte Cerner nach, um zusaetzlichen Cashflow zu generieren. Einige Banken haben sich Insidern zufolge bereits zurueckgezogen oder zeigen sich bei weiterer Projektfinanzierung für Oracle-Rechenzentren deutlich zueruckhaltender. Vor diesem Hintergrund erscheint die Oracle Kapitalerhoehung als Versuch, sich rechtzeitig alternative Finanzierungsquellen zu sichern.

Wenn Oracle die Kapitalbeschaffung erfolgreich abschliessen kann, wird das Unternehmen beginnen, sich aus dem beträchtlichen Loch zu befreien, in das es geraten ist.— Gil Luria, DA Davidson

für Anleger bleibt das Chance-Risiko-Verhaeltnis ambivalent: Gelingt es Oracle, die milliardenschweren KI-Vertraege in profitables Wachstum zu verwandeln, koennte die jetzige Kapitalrunde den Grundstein für einen langfristigen Skaleneffekt legen. Scheitert die Wette auf dauerhafte KI-Nachfrage, drohen hingegen anhaltend schwacher Cashflow, Druck auf das Rating und weitere Verwässerung – genau diese Unsicherheit spiegelt sich aktuell im Aktienkurs wider.